Eläkkeellä

Eläkkeellä sinulla on aikaa ja ihannetapauksessa myös rahaa siitä nauttimiseen. Eläkeajan talouteen liittyy paljon kysymyksiä, joita on hyvä harkita ja suunnitella huolellisesti.

-

1. Mieti, mitä arvostat eläkeaikana

Eläkeajan suunnittelussa on hyvä lähteä ajatuksesta, mikä on itselle elämässä tärkeää. Oma lähipiiri ja perhe ovat varmasti tärkeysjärjestyksessä korkealla – läheisten tuki on valtava voimavara.

Seuraavana listalla voi olla asuminen. Miten ja missä haluat asua eläkkeellä? Tämä on kysymys, joka kannattaa itseltä kysyä. Jos olet nyt tottunut asumaan omakotitalossa, mieti pystytkö asumaan omakotitalossa koko loppuelämän, miten omat voimat ja varat riittävät kodin ylläpitoon yhdessä tai yksin. Muutto pienempään asuntoon tai lähelle palveluita voi olla parempi ratkaisu, kun ikää alkaa olla enemmän.

Terveysmenojen osuus yleensä kasvaa iän myötä ja tämä on järkevä ottaa huomioon arvomaailmaa asetellessa. Hoivalle voi olla myös tarvetta. Yleisesti hoiva toteutuu yhä useammin kunnan ja omarahoitusosuuden yhdistelmällä.

-

2. Selvitä varojesi riittävyys tavoitteisiisi nähden

Jos olet onnistunut keräämään säästöjä eläkkeesi lisäksi, on tärkeä suunnitella, miten alat purkaa niitä taloutesi tueksi. Varojesi olisi hyvä riittää läpi elämän ja tarjota sinulle mahdollisuuden viettää eläkepäiviä toivomallasi tavalla ja taata toivomasi hoivajärjestelyt.

Suunnitelmaa tehdessä on tärkeää selvittää, paljonko omaisuutta sinulla on ja mikä osa menee verojen maksuun sijoituksia tai omaisuutta myydessä. Kun olet ensin varmistanut, että varasi riittävät hyvin kattamaan omat tarpeesi, voit alkaa miettiä ja varautua muun omaisuuden siirtämiseen elinaikanasi tai sen jälkeen.

-

3. Tee varojen nostosuunnitelma

Varojen purkamisen suunnittelussa on tärkeä hahmottaa, että varat riittävät läpi elämän ja voit toteuttaa haluamasi tavoitteet. Varojesi riittävyys riippuu siitä, paljonko ne tuottavat ja paljonko niitä vuosittain käytät.

Yhtä tärkeää kuin nostovauhti on varojesi sijoittaminen tuottavaan kohteeseen sen sijaan, että jätät varasi makaamaan tuottamattomana inflaation syötäväksi.

Eläkkeelle siirtyneelle sijoitussalkun osakepainon osuus voi olla osalle varoista suurempi, koska sijoitusaika on pitenevän elämän myötä vielä suhteellisen pitkä. Oman sijoitussalkun koostumus riippuu kuitenkin henkilökohtaisesta sijoitussuunnitelmasta.

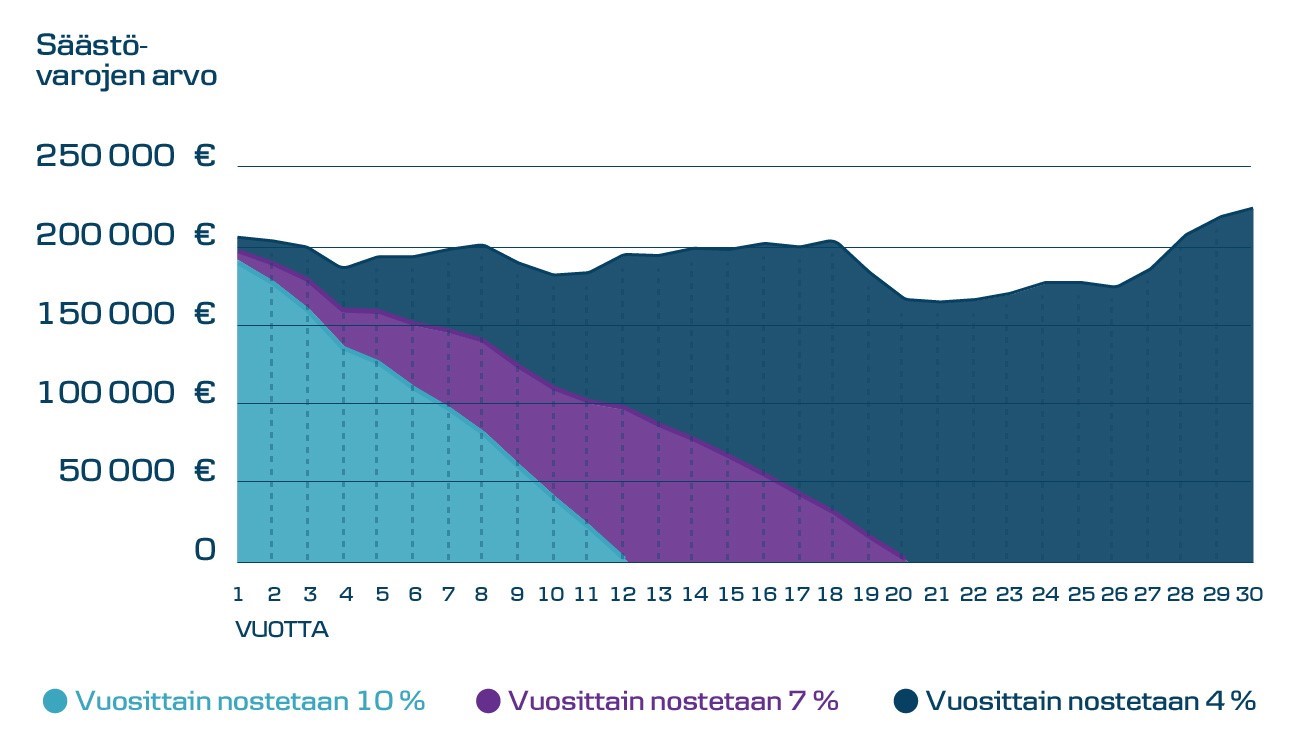

Alla olevassa esimerkissä 4 prosentin vuosittaisella nostovauhdilla voi olla mahdollista saavuttaa tilanne, jolloin varoja voi riittää nostettavaksi koko eläkeajaksi sen pituudesta riippumatta. Tilanne perustuu siihen, että sijoituksista saatava vuotuinen tuotto ylittäisi vuotuisten nostojen määrän. Suuremmilla nostovauhdeilla esimerkkisalkun vuotuinen tuotto ei riittäisi kattamaan vuotuisen noston määrää, jolloin varoja riittäisi nostettavaksi olennaisesti lyhyemmälle ajalle.

Kuvassa säästövarojen alkuarvona on käytetty 200 000 euroa ja siinä on kuvattu varojen arvon kehitystä ja riittävyyttä erilaisilla nostovauhdeilla. Vuosittainen nostosumma on 10 prosentin vuotuisella nostolla 20 000 euroa, seitsemän prosentin vuotuisella nostolla 14 000 euroa ja neljän prosentin vuotuisella nostolla 8 000 euroa. Kuvan aikaperiodilla käytetty tuotto vuotuiseksi tuotoksi muutettuna on 4,85 % ennen kuluja. Arvonvaihtelua aikaperiodin kuluessa on kuvattu sattumanvaraisesti. Kuluoletuksena on käytetty 0,5 prosentin vuotuista kulua. Veroja ei ole otettu huomioon. Käytetyt tuotto-oletukset eivät ole lupauksia tulevista tuotoista ja kuvan ennusteet ovat suuntaa antavia ja antavat vain esimerkinomaisen arvion säästövarojen riittävyydestä. Käytettyjen oletusten tai ennusteiden perusteella ei voi muodostaa luotettavia oletuksia tulevasta tuotto- tai arvonkehityksestä. Sijoittamiseen liittyy aina arvonvaihtelua eli sijoituksen arvo voi sekä nousta että laskea ja sijoitetun pääoman voi menettää kokonaan tai osittain. Historiallinen tuotto ei ole tae tulevasta.

Laita asiapaperit kuntoon

Varmista taloudellinen mielenrauhasi elämän käännekohdissa. Testamentti ja edunvalvontavaltuutus ovat jokaisen talouden tärkeitä asiapapereita, joihin on hyvä kirjata omat toiveet hyvissä ajoin.

Hyödynnä etua ja lue lisää Fennon kattavista palveluista.Oletko Danske Premium -asiakas?

Tutustu Premium-asiakkaidemme lakipalveluun. -

4. Hyödynnä asuntovarallisuuttasi

Kertynyttä kiinteää varallisuutta kuten kotia, sijoitusasuntoa ja vapaa-ajan asuntoa voidaan myös hyödyntää esimerkiksi myynnin, saatujen vuokratulojen tai pienempään kotiin muuttamisen kautta.

Velatonta asuntoa voidaan hyödyntää tulojen kasvattamiseen myös lainan kautta. Oma asuntosi toimii silloin lainan vakuutena ja lainamäärän voit käyttää haluamallasi tavalla lisätuloksi, kodin perusparannukseen tai vaikkapa nurkan takana vaanivan LVIS-remontin kustantamiseen.

Ota huomioon, että vuokratuotto lasketaan osaksi bruttotulojasi kunnallisten hoivamaksujesi omarahoitusosuutta määritettäessä.

-

5. Muokkaa varallisuutesi sopivaan muotoon

Eläkkeelle siirtymisen myötä on hyvä alkaa varautua omaisuuden siirtämiseen sellaiseen muotoon, jossa sen arvo säilyy ja sitä on helppo hyödyntää tulovirran kasvattamiseksi. Esimerkiksi rahasto-omistukset voi muuttaa kasvuosuuksista tuotto-osuuksiksi ja osakkeet osinkoyhtiöihin, jolloin saat niistä tulevista osingoista lisätuloa.

Kaiken omaisuuden arvon vaaliminen edellyttää huomiota ja tarvittaessa toimia. Kiinteä omaisuus kuten omakotitalo tai kesämökki vaatii jatkuvaa huoltamista, jotta sen arvo säilyy.

-

6. Nauti elämästä

Pitkän työuran jälkeen on tullut aika nauttia lisääntyneestä vapaa-ajasta ja toteuttaa omia haaveita. Kun on tehnyt suunnitelman ja talousasiat ovat kunnossa, voi huoletta nauttia elämästä.Eläkkeelle siirtyjän muistilista

- Mieti, millaisia lisäkuluja eläkeaikana voi syntyä esimerkiksi terveydenhoitoon ja pitkäaikaiseen hoivaan liittyen.

- Mieti, onko sinun tarpeellista ja miten tarvittaessa voisit pienentää muita ei välttämättömiä menoja eläkeaikana.

- Mieti, miten haluat ratkaista asumisen.

- Arvioi, kuinka säästöistä syntyvä tulovirta riittää eläkeaikana yhdessä lakisääteisen eläkkeen ja mahdollisten muiden tulojen kanssa.

- Tee säästöjen nostosuunnitelma asiantuntijamme kanssa.

- Hae eläkettä – automaattisesti eläkettä ei ryhdytä maksamaan. Ohjeet hakemiseen löydät Eläketurvakeskuksen ylläpitämältä Työeläke.fi-sivustolta.

- Mieti, millaisia lisäkuluja eläkeaikana voi syntyä esimerkiksi terveydenhoitoon ja pitkäaikaiseen hoivaan liittyen.