Kehittyneillä markkinoilla (Yhdysvallat ja Eurooppa) osakkeiden markkina-arvon suhdetta tulostasoon mittaavat P/E-luvut ovat tällä hetkellä sellaisilla tasoilla, että ne vaikuttavat korkeilta sekä verrattuna omaan historiaansa että verrattuna globaaleihin osakkeisiin.Yhdysvalloissa Shillerin P/E-luku poikkeaa kohtuullisen paljon vuodesta 1955 saakka lasketusta keskiarvostaan. Arvostustaso onkin enenevissä määrin sijoittajien huolenaiheena. Suuri kysymys on pitäisikö meidän olla huolissaan?

Kehittyneillä markkinoilla (Yhdysvallat ja Eurooppa) osakkeiden markkina-arvon suhdetta tulostasoon mittaavat P/E-luvut ovat tällä hetkellä sellaisilla tasoilla, että ne vaikuttavat korkeilta sekä verrattuna omaan historiaansa että verrattuna globaaleihin osakkeisiin.Yhdysvalloissa Shillerin P/E-luku poikkeaa kohtuullisen paljon vuodesta 1955 saakka lasketusta keskiarvostaan. Arvostustaso onkin enenevissä määrin sijoittajien huolenaiheena. Suuri kysymys on pitäisikö meidän olla huolissaan?

Vastaus kysymykseen on, että toki huolestumme…

Historiallisesti laskumarkkinat ovat joissakin tapauksissa vaikuttaneet taloudellisen aktiviteetin laskuun. Vaikka osakekurssien korjausliike ei olisikaan ollut laukaiseva tekijä, on se saattanut vauhdittaa laskukäännettä taloudessa. Korkea arvostus P/E-luvulla mitattuna tarkoittaa sitä, että maksamme paljon (jopa liikaa) saadaksemme osan yhtiön tulevasta tuloksesta. Luvussa P viittaa osakkeen hintaan ja E tulokseen per osake. Jos yhtiö ei pystykään tekemään tulosta eli kirjainyhdistelmästä E onkin odotuksia pienempi, muuttuukin P:n ja E:n suhde kestämättömän suureksi ja hinta joustaa tämän myötä alaspäin. Mitä korkeammalla tasolla arvostus on, sitä suurempi korjaus hinnassa vaaditaan jos oletetaan, että P/E suhde palaa aina historialliseen keskiarvoonsa.

… mutta emme niin paljon, että muuttaisimme näkemystämme osakkeiden ylipainottamisesta

On useita syitä miksi olemme huolissamme, mutta emme niin paljon, että antaisimme nykyisen P/E-tason vaikuttaa suositukseemme osakkeiden ylipainottamisesta.

Matala korkotaso selittää merkittävän osan P/E-lukujen kovasta tasosta. Jos otamme Yhdysvaltojen Shillerin P/E*-luvusta käänteisen luvun eli jaamme tuloksen hinnalla (E/P) saamme niin kutsutun tulostuottoluvun. Tulostuotto kertoo mikä on osakkeeseen sijoittamisen tuotto, ja on siten lukuna vertailukelpoinen valtionvelkakirjojen tuoton eli koron kanssa. Kun verrataan tulostuottoa inflaatiokorjattuun riskittömään tuottoon (jota kuvastaa Yhdysvaltojen pitkän valtionlainan korko), voidaan nähdä että erotus on hyvin lähellä historiallisia keskiarvoja. Toisin sanoen, vaikka tulostuotot ovat matalia korkean arvostuksen osakkeille, tuottavat osakkeet riskittömään korkoon verrattuna silti keskimäärin yhtä paljon enemmän kuin aina ennenkin. Tämä johtuu siitä, että pitkien valtionvelkakirjojen korot ovat ennätysalhaisella tasolla. On kuitenkin tärkeää muistaa, että vaikka alhaiset korot selittävät osittain korkeaa arvostusta, ei se estä osakekurssien laskua. Myös korkotasot voivat palata historialliseen keskiarvoonsa, eli nousta.

Tarkkailtaessa markkinoiden arvostustasoja kannattaa ottaa huomioon, että kyseessä on keskiarvo kaikista yhtiöistä. Arvostustason muutosta historiaan nähden saattavat selittää markkinan sisällä tapahtuneet muutokset. Esimerkiksi, Yhdysvalloissa teknologiasektori on kasvanut hurjaa vauhtia ja on nyt 20 – 25 % koko S&P 500- indeksin markkina-arvosta. Näiden teknologiayhtiöiden arvostustasot ovat korkeita (25x paikkeilla) ja tämä hilaa koko indeksin arvostustasoa ylöspäin. Arvioidessamme kokonaisen markkinan kalleutta tai halpuutta, kannattaa muistaa, että keskiarvoa mitatessa emme saa markkinasta täydellistä kuvaa eikä arvostustasoa arvioidessa kannata tarkkailla ainoastaan P/E-lukua.

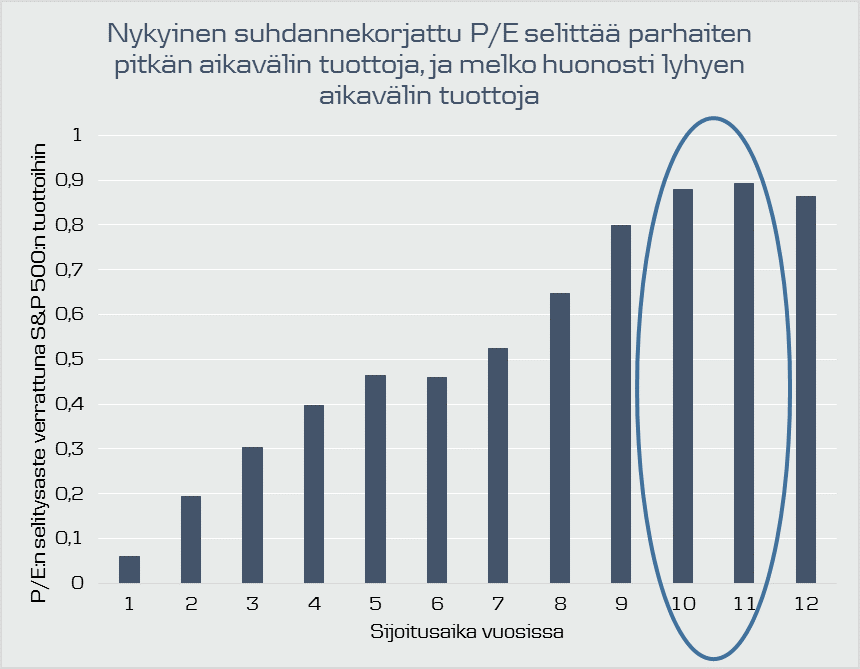

Faktoilla on merkitystä, ja tuloskehitys ja arvostus ovat osakemarkkinoiden pitkän aikavälin ajureita. Lyhyellä aikavälillä kuitenkin mikä tahansa voi vaikuttaa osakemarkkinoiden kehitykseen: geopoliittiset suhteet, sodat, terrori-iskut, markkinoiden tunnelma, poliittiset päätökset, vaalit ja niin edespäin. Laskelmamme osoittavatkin, että lyhyellä aikavälillä arvostus ei ole määräävä tekijä osakemarkkinoiden kehitykselle. Toisaalta, pitkällä aikavälillä arvostus on ehdottomasti tärkein tuoton ajuri, kuten alla olevasta kuvaajasta voi nähdä.

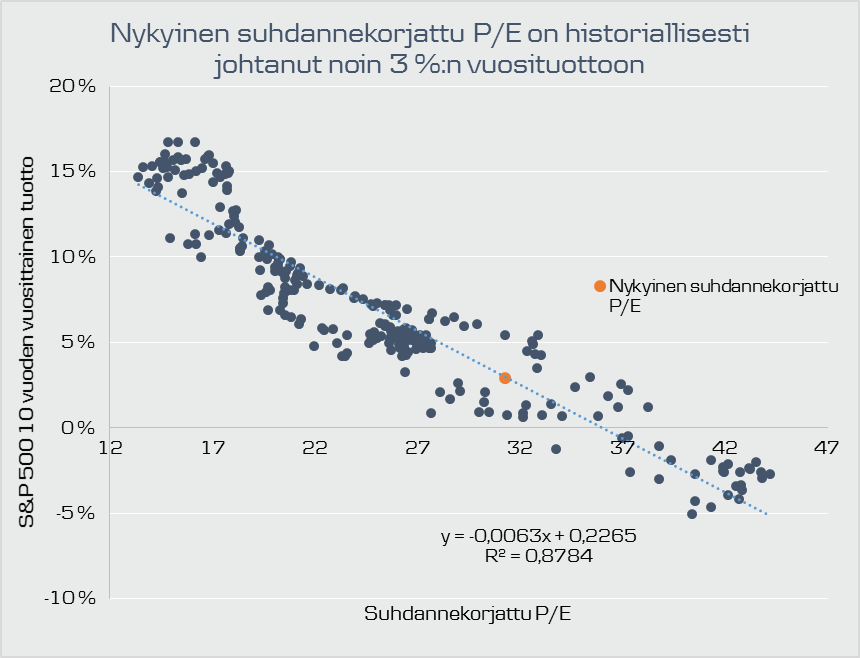

Yhdysvalloissa alle 10 % yhden vuoden tuotosta selittyy P/E-luvulla. Toisaalta, 90 % seuraavien 10 - 11 vuoden tuotoista selittyy tämänhetkisellä P/E-luvulla. Tässä toisessa kuvaajassa tämänhetkinen P/E-luku on merkitty oranssilla. Tilastollisesti mitattuna, ostaessa osakkeita tällä arvostustasolla, on sijoittaja saanut pitkällä aikavälillä 3 %:n keskimääräisen vuosituoton. Toisin sanoen, tämäkin korkea arvostustaso on historiallisesti tarkasteltuna johtanut seuraavien vuosien aikana keskimäärin positiivisiin, vaikkakin melko mataliin tuottoihin.

Nykyinen P/E-taso muuttuu ongelmaksi sitten kun nousumarkkina päättyy

Kaksi laajaan tutkimukseen nojaavaa havaintoa osakemarkkinoilta: 1) osakkeilla on taipumus liikkua kohti historiallista keskiarvoaan ja 2) arvostustasolla on merkitystä pitkällä aikavälillä. Näin ollen, sellaista ajanjaksoa, jolloin vuosittaiset tuotot ovat olleet keskimääräistä korkeampia seuraa ajanjakso, jolloin vuosittaiset tuotot ovat keskimääräisiä alhaisempia. Tämänhetkinen P/E-taso antaisi ymmärtää, että seuraavan 10 vuoden aikana edessä on matalamman vuosittaisen tuoton ajanjakso kuin mitä nähtiin viimeisten 10 vuoden aikana. Odotamme siis, että sitten kun nousumarkkina tyssää, kurssilaskua tulee kiihdyttämään tämänhetkinen korkea P/E-taso (jos laskelmamme ovat oikeassa ja historia todellakin toistaa itseään). Kannattaa kuitenkin muistaa, että keskimääräinen tuotto-odotus näiltä korkeilta arvostustasoilta on yhä 3 % vuodessa. Mutta, niin kauan kuin tuloskasvuodotukset ovat vakaat ja yhtiöt kykenevät täyttämään nämä kasvuodotukset, P/E-taso ei tule aiheuttamaan kurssilaskua. Uskommekin, että yritysten tuloskehitys säilyy vahvana myös tänä vuonna.

* Shillerin P/E-luku on suhdannekorjattu, eli siinä käytetään E:n kohdalla viimeisen kymmenen vuoden keskimääräistä ja inflaatiokorjattua tulosta.